国债 :中长期牛市或已开始

1.金九银十,国债市场延续火爆

9月份以来,债市承接上月的走势,继续强劲上扬,国债指数更是收出了少见的11连阳走势,最高涨幅达2.25%,自年初以来则已经上涨了3.5%。与二级市场的火爆相对应,一级市场则印证着债市的疯狂。9月16日,进出口银行在银行间市场发行的5年期政策性金融债利率走低至3.9%,大大低于预期,并与1年期央票利率(9月16日新发行的一年期央票利率为4.0258%)形成倒挂,认购倍数也高达4.8倍,创下近期新债发行认购倍数的最高纪录。

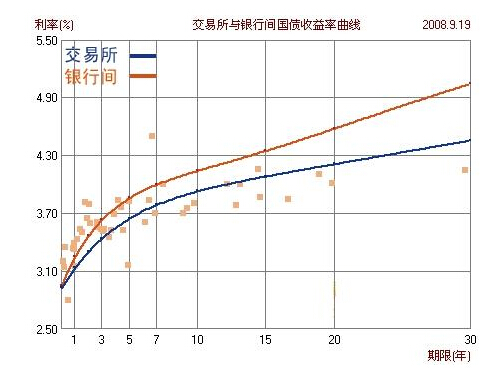

在国债强劲上涨的这一个月里,10年期国债收益率已下降至3.8%左右,较1个月前下降65BP,5年期金融债收益率为3.9%,较1个月前下降90BP左右。收益率的连续走低,或表明新一轮国债牛市已经来临。

2.宏观经济环境铸就国债牛市根基

7月份数据显示,我国上半年GDP增速是10.4%,与去年同期相比回落了1.1个百分点,宏观经济增速自去年二季度达到12.6%之后,已持续四个季度呈现减速态势。近几月的数据也印证了经济正处于下行之中,8月中国规模以上工业增加值同比增长12.8%,比7 月回落1.9个百分点,即使考虑到奥运停工因素,回落幅度依然偏大。继7月份制造业采购经理指数(PMI)三年来首次低于50%之后,9月12日公布的8月份PMI指数与7月份持平,仍为48.4%,表明投资放缓的趋势相当的明显,投资者和消费者的信心不足,企业持观望、谨慎态度,未来投资的动力已经不足。预计未来经济增长会进一步放缓。

与国内遥相呼应的是国际经济环境的变化。日本内阁府9月12日公布的最新数据显示,扣除物价变动因素,今年第二季度GDP实际比一季度下降0.7%,按年率计算下降3.0%。英国二季度也以0的GDP增速告别了长达16年的经济增长期,以致其财政大臣达林发出了“60年来最糟糕的状况”的感叹。欧元区二季度GDP初值季比下降0.2%,为1995年有纪录以来首次负增长。而美国经济正在次贷危机的影响下风雨飘摇。

按照美国国家经济研究局对经济衰退的定义:“GDP连续两个或两个以上季度出现下跌”,“大多数经济领域内的经济活动和经济指标连续几个月出现下滑”,世界各大经济体正在步入衰退,当然,其中也包括身为金砖四国之一的中国。

3.“双率”调整指方向

保持经济增长和抑制通货膨胀都是央行的目标,可是今年的情况则令央行一度陷入两难境地,抗通胀?保增长?孰轻孰重?从年初的“抑制通胀是央行的第一要务”,到二季度的“一保一控”,央行的关注重点在逐步转变,这一转变随着9月15日“双率——存款准备金率和贷款利率”的下调而变的更加明确。

此前公布的8月份 CPI(居民消费价格指数)同比上涨4.9%,已经连续4月下行,而PPI(工业品出厂价格指数)同比上涨10.1%,比上月加快0.1个百分点,仍然处于高位,在CPI回落的情况下,PPI的走高无疑会进一步挤压企业的盈利空间,这或许是央行下调双率的直接诱因。

我们注意到,“中、农、中、建、交和邮储”这几大国有大型银行并未下调存款准备金,而他们的资金量至少占据了整个货币流通量的半壁江山。同时在下调贷款利率的同时,存款利率却并没有下调。因此,本次的双率下调属于结构性的,试探性的,这一切源于央行对通胀反弹的担心。

随着国际大宗商品价格的大幅下跌,PPI指数有望于近期回落,考虑到PPI向CPI的传到,CPI可能会有所反复,但幅度不会太大,我们有理由相信CPI已经于2008年4月达到了本轮的高点,而目前正处于下降通道之中。随着通胀的回落,央行将对保增长予以更多的关注,我们无从判断央行下次降息或者下调存款准备金率的时间,但是我们却相信加息的可能已经彻底不存在了。而本次下调双率是央行近6年来首次下调贷款利率,9年来首次下调存款准备金率,考虑到货币政策的稳定性和连续性,我们相信新一轮的降息周期已经来临。

4.雷曼破产为国债牛市再添一把火

始于2007年的次贷危机,让华尔街深陷泥潭,美国各大投行在大幅资产减记之后,依然难逃噩运,先有贝尔斯登的廉价收购,后有房地美和房利美的被接管,人们对次贷危机的恐慌随着9月15日雷曼兄弟宣布申请破产保护而达到了极点。这个158岁的在华尔街排行老四的百年老店终于倒下了,他曾是美国抵押贷款证券市场上最大的承销商,代表了固定收益产品的设计、交易和管理的最高职业水平,但他依然倒在次贷危机的余波之中。其实,与其说雷曼倒在次贷危机之下,还不如说他是倒在日益恶化的信用危机之中,当前的华尔街,充斥着投资者与企业、企业与企业、乃至企业与政府的信用危机。

雷曼的破产不仅为全球经济前景带来更大的不确定性,更令投资者对信用风险的关注程度提到空前的高度,这将促使其转向现金和国债等安全资产,并最终使得债券市场上的长期收益率大幅下滑,这将是债券市场最有力的支撑。

5.短线调整之后,国债有望继续走牛

在经历了长达一个月的单边上扬,国债指数于9月16日达到了116.19的历史高点之后,开始回调,我们认为这是必然的。

自8月初央行将信贷额度控制放松5%~10%以来,从紧货币政策预期的放松、CPI(消费者价格指数)数据回落、双率的调整等因素,推动债市走出了一波强劲的牛市行情。与8月初相比,中长期国债收益率已经下滑40~50个基点,收益率曲线呈现快速扁平化状态,并出现长期国债收益率与短期国债收益率倒挂的现象,具有一定的不理性因素,短线调整在所难免。同时,9月19日政府改印花税双边征收为单边征收和汇金公司宣布购入工行、中行、建行股票后,股市的强劲反弹,将在一段时间内取代前期投资者对国债市场的热情。

但是在宏观经济下行,支撑股市上涨的基本面因素没有根本改变前,股市的反弹时间不会持续太久,而追求稳定收益的长期资金更不会常驻股市,相反,国债是他们的理想选择。

有数据显示,保险、基金等跨市场机构是推动本轮国债上涨的主力。今年前8个月,保险和基金在银行间市场的债券托管增量合计7223亿 元,超过同期商业银行和信用社的合计增持数量。在本次下调贷款利率后,放贷收益率的降低加上对贷款企业风险考虑将使银行产生惜贷的心理,其资金将有望流入 国债市场,而存款准备金率的下调则为市场提供了增量资金的来源。随着后续货币政策的逐步放松,作为购买国债第一主力的银行,将会有更多的资金流入市场。

当央行降息和银行惜贷二者同时出现的时候,国债的牛市也就开始了。投资者可在回调之后予以关注,由于个人投资者资金量较小,很难在市场中博取差价,因此建议长期持有。(唐锦)

附图:

注:图表来自红顶金融工程研究中心,数据截止日期2008.9.19

鄂公网安备 42010602001465号

鄂公网安备 42010602001465号