商业零售板块——零售额稳健增长 发展前景向好

一、行业景气持续复苏

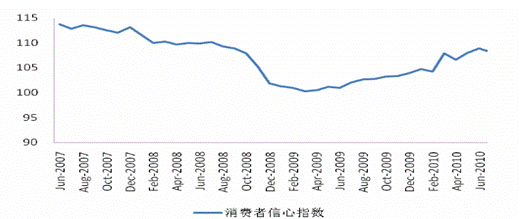

2010年1-8月社会消费品零售总额稳健增长,其中8月份社会消费品零售总额1.26万亿元,同比增长18.4%,环比增加0.5个百分点。尽管在世界经济可能二次探底和国内宏观调控效果不明朗的双重影响下,4月份以来消费者信心指数有所波动,但是根据上市公司10年上半年年度报告显示,零售行业上市公司营业收入增速为25.87%,接近08年金融危机前的历史高位水平;净利润增速超过收入增速,达到33.19%。其中在营业收入方面,只有宝商集团、农产品、上海九百、*ST三联(面临退市风险)和轻纺城等5家上市公司收入为负增长,大部分(47家)零售企业保持稳定增长(0~35%),9家企业实现35%~50%的较高增长,此外还有天音控股、津劝业、罗莱家纺、吉峰农机和海宁皮城等5家上市公司增速超过50%以上。而在净利润方面,除长百集团、美邦服饰、上海九百、银座股份、百大集团、西安民生、南京中商和成商集团八家零售企业净利润增速为负,其余58家上市公司实现正增长,并且有36家公司净利润增速超过20%以上。

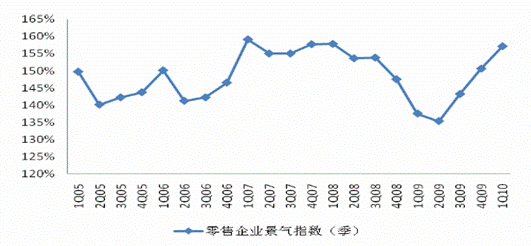

由此可见零售行业上市公司业绩整体向好,总体上营业收入增速回升,费用控制良好,净利润增长较迅速。因此预计随着各种担忧的消退,消费者信心指数将继续保持向上运行,同时零售企业景气指数自09年三季度以来也快速上升,行业景气度持续回升。

图一:消费者信心指数短期波动

资料来源:wind数据

图二:零售企业景气指数持续回升

资料来源:wind数据

二、零售子行业概况

2.1 超市:分配制度改革利好超市行业

在过去一段时间里,由于初次分配制度的不合理,中国人均可支配收入增长长期落后于GDP 增长;而再分配制度的不合理,加重了两极分化现象,收入越低的人群收入增速越慢,抑制了消费。

2010 年,李克强在《关于调整经济结构促进持续发展的几个问题》中强调“我国已进入只有调整经济结构才能促进持续发展的关键时期”,而提高居民特别是中低收入居民的收入水平,是促消费、扩内需,调结构的关键。随着“十二五”的临近,我们预期更多收入分配政策的切实落实已经迫在眉睫。

经济结构转型对超市行业的利好在于:分配制度改革—>中低收入人群收入增加—>必需品消费弹性增加—>超市收益。所以可以预见,未来居民收入增速将加快,而中低收入者人群最为受益,由于中低收入户对必需品消费的需求弹性更高,其收入的提高更能促进必需消费品的需求,进而促进超市发展。

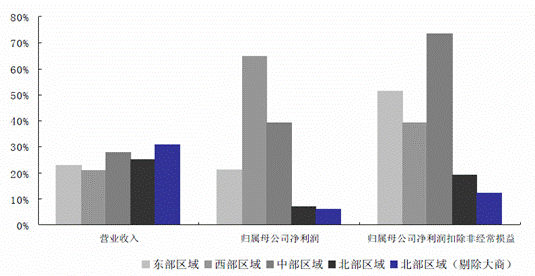

2.2 百货:盈利能力有所提升,中部区域表现突出

随着金融危机影响的减弱,百货类上市公司通过打折促销的力度有所减弱,销售期间费用率明显下降,由09年同期的14.75%降至14.03%,恢复至07年水平,因此,尽管行业毛利率同比有所下降,但营业利润率和销售净利率同比仍分别提升了0.23和0.12个百分点。

2010 年上半年,中部、北部区域公司营业收入增速高于其他区域,归属母公司净利润增速中部、西部区域显著高于其他区域;如果扣除掉非经常性损益后,

净利润增速最高的是中部区域(73%),其次是东部区域(51%)。

图三:2010 年上半年百货业态分区域主要经营指标增速比较

资料来源:wind数据

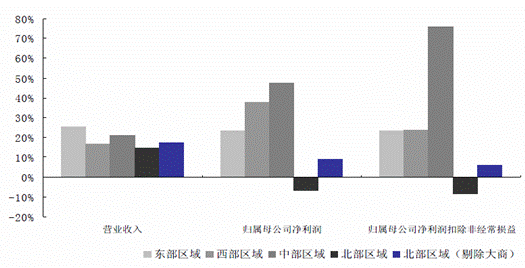

复合增长率方面,08-10 年上半年东部区域收入增速高于其他区域,但是中、

西部有着更为突出的净利润增速,如果扣除非经常性损益后,中部区域增长更为

显著(76%),西部区域(24%)则与东部区域相当(23%)。北部区域扣除大商前后分别增长-8%和6%。

图四:08-10 年上半年百货业态分区域主要经营指标复合增长率比较

资料来源:wind数据

总体而言,近年来中部区域百货公司经营表现最为突出,西部区域部分依赖于非经常性损益也有不错表现,东部区域表现中规中矩,北部区域公司利润增长表现则要显著低于其他区域。

2.3 家电连锁:业绩弹性最佳,盈利能力持续改善

家电连锁子行业是10年上半年业绩表现最佳的子行业,营业收入和净利润增速均远超行业平均水平,分别高达32.79%和64.67%。家电、音像和通讯器材等产品销售增速率先于08年底见底,并且迅速恢复至近几年的最好水平附近。在国内房产调控政策影响下,家电连锁类公司仍然取得了骄人业绩,充分地展现了其良好的业绩弹性,同时也表明家电连锁行业的发展空间依然十分巨大,相关优质上市公司将有望继续维持业绩的稳定较快增长。

家电连锁子行业的另一突出特征是其盈利能力的持续改善,毛利率水平由07年一季度的10.97%大幅提升至10年上半年15.60%的水平,同期营业利润率由2.03%提高至6.02%,销售净利率也由1.46%持续提高至10年上半年4.65%的水平,盈利能力不断提升。目前,家电连锁类上市公司的平均销售期间费用率也已回落至金融危机前水平,盈利提升空间进一步被打开。

2.4 珠宝首饰:避险情绪带动需求 销售增速创新高

金融危机的阴影挥之不去,在避险情绪和通胀压力的双重作用下,市场对于金银珠宝的保值性消费需求急剧提高,从而促使行业景气度快速回升。2010年5月58.85%的同比增速也创出了单月同比增长的历史新高。而近期国际黄金期货价格屡创新高也推动了国内黄金销售额的快速增长,预计短期内黄金珠宝的价格在旺盛的避险需求影响下仍将在高位运行。

三、估值及投资建议

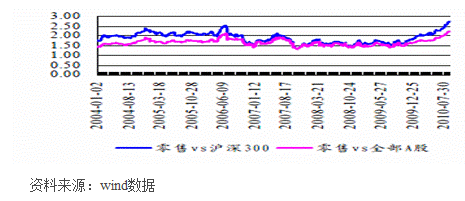

我们预计2010年、2011年商业零售行业动态市盈率为38倍、28倍。相对于沪深300及全部A股的估值溢价已处于历史高位,但随着国内外经济的稳步复苏以及收入分配制度改革的强烈预期下,该行业长期发展前景向好,因此我们给予商业零售行业“推荐”评级。建议重点关注全国或区域网点布局完善,具备持续成长性和业绩增长点的公司,如苏宁电器(002024)、王府井(600859)、银座股份(600858)、潮宏基(002345)、东方金钰(600086);区域性代表中建议关注鄂武商(000501)、西安民生(000564)、广州友谊(000987)、友阿股份(002277)、武汉中百(000759)、合肥百货(000417)、成商集团(600828)。

图五:零售板块相对于沪深300、全部A股的估值溢价

资料来源:wind数据

四、投资风险

国内外经济环境的变化以及收入分配改革政策的不确定性都将对上述判断产生影响从而造成投资风险。

——袁申鹤

鄂公网安备 42010602001465号

鄂公网安备 42010602001465号